Zakup nowego domu

Sprzedaż nowych budynków wybudowanych przez deweloperów, spółdzielnie mieszkaniowe oraz przez inne podmioty, które budują domy na sprzedaż (a także przez osoby, które w ten sposób „dorabiają” lub finansują budowę własnego domu, na przykład budując zamiast jednego dwa domy i jeden z nich sprzedając), podlega VAT.

Pozostałe transakcje albo są zwolnione od podatku (dotyczy to budynków wcześniej zasiedlonych, tak zwanych używanych), albo pozostają poza systemem VAT (dotyczy to sprzedaży przez osoby fizyczne ich prywatnych domów).

Kiedy można skorzystać z obniżonej stawki VAT

Stosuje się tu stawkę 8%, pod warunkiem że budynki można zaliczyć do budownictwa objętego społecznym programem mieszkaniowym.

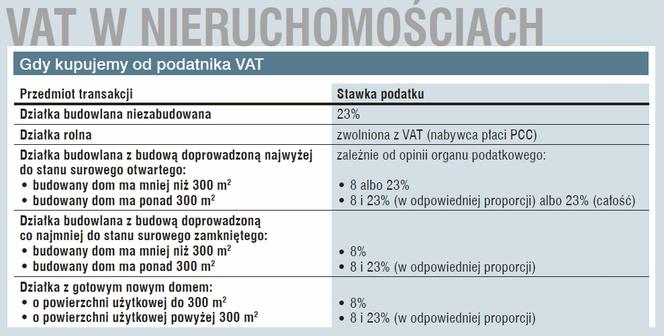

Oznacza to, że tą obniżoną stawką VAT objęta jest wyłącznie wartość budynku, która odpowiada powierzchni do 300 mkw. (150 mkw. w wypadku sprzedaży lokalu mieszkalnego). Jeżeli dom ma większą powierzchnię użytkową, stosuje się obie stawki podatku – 8 i 23% – w odpowiedniej proporcji ustalonej według metrażu.

Opodatkownie gruntu, na którym wybudowano nowy dom

Grunt jest opodatkowany w taki sam sposób jak budynek. Gdy dom ma ponad 300 mkw., grunt również jest opodatkowany dwiema stawkami w odpowiedniej proporcji.

Problem pojawia się wtedy, gdy nieruchomość składa się z kilku działek, a budynek zajmuje tylko jedną z nich. Nie wiadomo, czy owa jednolitość obejmuje wszystkie działki, czy tylko tę jedną. Na ogół przyjmuje się, że w takiej sytuacji działka zabudowana (z rozpoczętą budową) podlega stawce 8% (albo mieszanej, gdy dom ma powierzchnię większą niż 300 mkw.), a pozostały grunt – stawce 23%.

Kupno działki z rozpoczętą budową domu

Wszelkie nakłady trwale związane z gruntem są częścią składową nieruchomości. W związku z tą generalną regułą przedmiotem sprzedaży nigdy nie jest budynek, ale nieruchomość gruntowa zabudowana budynkiem; budynek jest częścią składową gruntu.

W art. 29 ust. 5 ustawy o VAT zastosowano odwrotność reguły superficies solo cedit (to, co jest na powierzchni, przypada gruntowi) i przyjęto, że obiekt budowlany jest towarem głównym, a grunt jego częścią składową. W efekcie wartość gruntu jest doliczana do wartości budynku, a o sposobie opodatkowania działki (stawka, zwolnienie, obowiązek podatkowy, treść faktury) decydują zasady przyjęte dla budynku (lokalu) i budowli. Jednym słowem – grunt dzieli los podatkowy obiektu lub obiektów na nim stojących.

Warunkiem jest jedynie istnienie trwałego związku z gruntem. Jeżeli sprzedaż domu podlega stawce 8%, grunt także jest objęty taką stawką. Jeśli zbycie budynku jest zwolnione od podatku, dotyczy to także gruntu związanego z budynkiem. Opisane wyżej zasady odnoszą się do sprzedaży budynku, co oznacza, że taki obiekt musi być już wybudowany w dacie transakcji. Na potrzeby podatkowe budynki definiuje się za pomocą klasyfikacji statystycznych, przede wszystkim Polskiej Klasyfikacji Obiektów Budowlanych. Zgodnie z objaśnieniami do PKOB budynki to zadaszone obiekty budowlane wraz z wbudowanymi instalacjami i urządzeniami technicznymi wykorzystywane na potrzeby stałe.

W Prawie budowlanym budynek jest to obiekt budowlany, który jest trwale związany z gruntem, wydzielony z przestrzeni za pomocą przegród budowlanych oraz ma fundamenty i dach. Z obu definicji wynika, że do uznania obiektu za budynek niezbędne jest położenie dachu.

Jaki podatek przy kupnie domu w stanie surowym zamkniętym lub otwartym

Jeżeli więc przedmiotem sprzedaży jest budynek w stanie surowym zamkniętym, stosuje się przepisy dotyczące budynków. Jeśli natomiast jest w stanie surowym otwartym albo są to na przykład tylko fundamenty, powinno się uznać, że przedmiotem sprzedaży jest niezabudowany grunt, i zastosować stawkę 23%.

Jednak bardzo często się zdarza, że organy podatkowe uznają rozpoczęcie budowy za równoznaczne z istnieniem już budynku. Dość łatwo jest uzyskać w tej kwestii korzystną interpretację podatkową. Nawet NSA, orzekając w podobnej sprawie, opowiedział się za stosowaniem stawki właściwej dla budynku. „Sprzedaż niezakończonego obiektu budowlanego jest sprzedażą obiektu w określonym stopniu zaawansowania robót, a jego rodzaj wynika z projektu budowlanego. Sprzedaż niezakończonych obiektów budownictwa mieszkaniowego klasyfikowanych jako PKOB 11 stanowi sprzedaż tych obiektów w określonym stopniu zaawansowania robót budowlanych – co powoduje, że podlega stawce 8%” (wyrok z 14.03.2012 r., I FSK 793/11).

Podstawa prawna:

- ustawa z 11 marca 2004 r. o podatku od towarów i usług (t.j. DzU z 2011 r. nr 177, poz. 1054 z późn. zm.)

i