Spis treści

- Polacy są ostrożni i przewidujący

- Kredyty mieszkaniowe kontra inne kredyty

- Bezpieczny kredyt 2% zwiększył popyt na kredyty

- Spadek zainteresowania kredytami mieszkaniowymi w 2024

- Obniżka stóp procentowych – czekają na nią wszyscy

- Wysokie ceny mieszkań i oprocentowania barierą dla rynku kredytowego

- Wzrost zainteresowania depozytami

Polacy są ostrożni i przewidujący

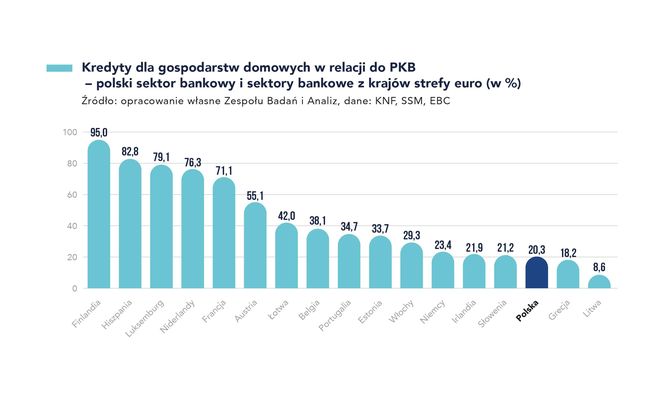

Rynek kredytów dla sektora niefinansowego, czyli m.in. dla zwykłego Polaka jest wciąż bardzo mały w stosunku do PKB naszego kraju. Kredyty dla tego sektora klientów stanowią zaledwie 31,8% PKB, co lokuje Polskę na przedostatnim miejscu w UE. Dla porównania, w Finlandii jest to 175% a we Francji 138%. Niższy od Polski wskaźnik zanotowała Litwa, ale co ciekawe należące do tego samego regionu Europy Estonia i Łotwa plasują się na o wiele wyższej pozycji w połowie stawki ze wskaźnikami odpowiednio 62% i 74,2%. Jeszcze niższy jest ten wskaźnik zawężony tylko do gospodarstw domowych i wynosi 20,3%. Takie dane dla Polski świadczą o ostrożności konsumentów w zaciąganiu zobowiązań, ale również o ograniczeniach w postaci dostępu do długoterminowego finansowania, co stanowi wyzwanie dla dalszego rozwoju gospodarczego.

i

Kredyty mieszkaniowe kontra inne kredyty

Kredyty mieszkaniowe cechuje długotrwałość oraz znaczna wysokość, co wiąże się z finansowaniem w długim czasie i zapewnieniem na ten okres środków potwierdzonym zdolnością kredytową. Niewiele osób wciąż może sobie na to pozwolić. Potwierdza to mediana zarobków brutto w polskiej gospodarce narodowej wynosząca w 2024 r. 6480,52 zł, która jest bliższa realnemu portfelowi przeciętnego Polaka niż średnia krajowa, która jest o 1500 zł wyższa. Przy takich wynagrodzeniach szybciej można zaciągnąć kredyt ratalny lub gotówkowy, co pokazują liczby. W okresie I-IX 2024 Polacy zaciągnęli 10 090 000 kredytów ratalnych, 2 820 000 kredytów gotówkowych, a tylko 159 000 kredytów mieszkaniowych.

Bezpieczny kredyt 2% zwiększył popyt na kredyty

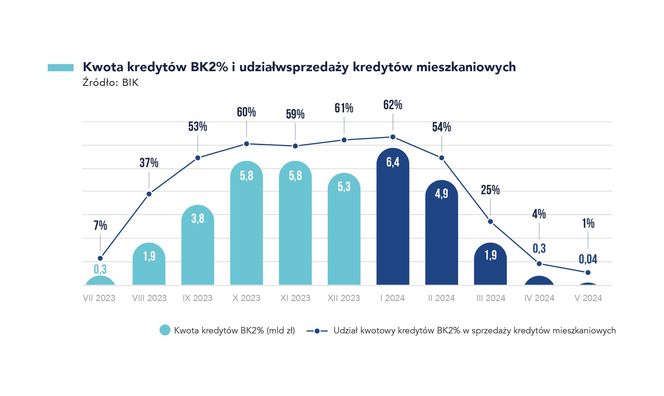

W szczytowym momencie październik – styczeń 2024 kwota kredytów BK2% w ogólnej sprzedaży kredytów mieszkaniowych wynosiła 59 – 62%, czyli ponad połowa była udzielana z dofinansowaniem. Sumy miesięczne BK2% osiągały w tych miesiącach kwoty 5,8 – 6,4 mld zł.

Na rok 2025 przewidziano kontynuację realizacji złożonych wniosków w ramach programu „Bezpieczny Kredyt 2 proc.”. W projekcie budżetu na 2025 r. zawarto zasilenie Funduszu Mieszkaniowego kwotą 1,107 mld zł. Kwota ta ma na celu realizację wniosków złożonych w 2023 roku, które nie zostały jeszcze sfinalizowane z powodu wyczerpania limitu dopłat.

i

Spadek zainteresowania kredytami mieszkaniowymi w 2024

Aż 65% bankowców zapytanych o zainteresowanie kredytami na zakup nieuchronności po zakończeniu programu „BK2” zauważyła spadek. Z najnowszych badań Biura Informacji Kredytowej wynika, że banki odnotowały istotny spadek popytu na kredyty mieszkaniowe. Za podstawową przyczynę spadku popytu banki uznały prognozy odnośnie do sytuacji na rynku mieszkaniowym i zaostrzenie kryteriów udzielania kredytów mieszkaniowych. We wrześniu 2024 r. o kredyt mieszkaniowy wnioskowało 28,51 tys. potencjalnych kredytobiorców w porównaniu do 36,57 tys. rok wcześniej, co przekłada się na spadek r/r o 22%. Natomiast w porównaniu do sierpnia 2024 r. liczba osób wnioskujących o kredyt mieszkaniowy wzrosła o 8,0%. Średnia wartość wnioskowanego kredytu mieszkaniowego wyniosła we wrześniu 2024 r. 444,74 tys. zł i była wyższa o 6,6% niż we wrześniu 2023 r. W porównaniu do sierpnia 2024 r. także wzrosła o 3,2%.

Obniżka stóp procentowych – czekają na nią wszyscy

Podstawowa stopa referencyjna ustalona przez Radę Polityki Pieniężnej wynosi 5,75 i utrzymuje się od roku; spadła o 1 punkt w stosunku do stopy z września 2022 r., kiedy wynosiła 6,75. Najniższa była od 2020 do października 2021 – 0,1, ale potem systematycznie rosła do wspomnianych 6,75. Trzeba pamiętać, że w 2000 r. podstawowa stopa referencyjna wynosiła aż 19 punktów procentowych.

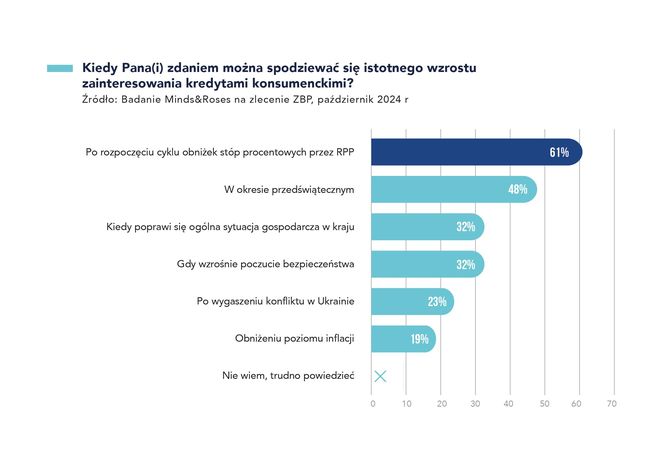

Nadzieja na obniżkę dotyczy zarówno oczekiwań w stosunku do kredytów hipotecznych jak i zwykłych kredytów konsumenckich. Na pytanie kiedy Pana(i) zdaniem można spodziewać się większego zainteresowania kredytami konsumenckimi aż 61% respondentów opowiedziało, że po rozpoczęciu cyklu obniżek stóp procentowych przez RPP.

Nie należy się jednak spodziewać obniżek w najbliższych kilku kwartałach. Prognozowane jest utrzymanie się inflacji na podwyższonym poziomie, a w przypadku dalszego podniesienia cen energii na początku 2025 r. nawet jest wzrostu. Po wygaśnięciu wpływu wzrostu cen energii oraz w warunkach oczekiwanego obniżenia dynamiki wynagrodzeń – przy obecnym poziomie stóp procentowych NBP – inflacja powinna powrócić do średniookresowego celu NBP, co umożliwi obniżkę.

i

Wysokie ceny mieszkań i oprocentowania barierą dla rynku kredytowego

Ceny transakcyjne na rynku mieszkaniowym po okresowej kilkuletniej stabilizacji od roku 2015 r. systematycznie zaczęły rosnąć Początkowo nieznacznie, a od 2019 bardziej. W 2022 r. ceny się na krótko ustabilizowały, ale potem w 2023 r. nastąpił gwałtowny wzrost, który wywindował cenę metra kwadratowego w dużych miastach do niespotykanych w historii wartości. Zbiegło się to w czasie z podwyżkami stóp procentowych, a więc i oprocentowania kredytów hipotecznych. Są one najwyższe w Unii Europejskiej a rekord padł jesienią 2022 r. kiedy wyniosły średnio 9,4%, obecnie jest ok. 7,8%.

Wzrost zainteresowania depozytami

Mieszkania były traktowane jak lokata kapitału, a skoro cena i oprocentowanie nie zachęcają to posiadane oszczędności Polacy zaczęli przerzucać na rynek depozytowy. Depozyty gospodarstw domowych stanowią obecnie 70,7% depozytów ogółem. Ich wartość wzrosła we wrześniu 2024 r. o 6,7 mld zł miesiąc do miesiąca. Natomiast rok do roku wartość depozytów gospodarstw domowych wzrosła o 5,2%.

źródło: Infokredyt 2024, Związek Banków Polskich