Jakie obowiązki ma właściciel ubezpieczonego mienia? Dokumenty niezbędne do likwidacji szkody

Jakie dokumenty powinien złożyć ubezpieczony, aby likwidacja szkody nastąpiła bez dodatkowych problemów, i zakończyła się szybką wypłatą odszkodowania? Czy kupno polisy równa się sprawnej likwidacji szkody i szybkiej wypłacie odszkodowania? To zależy, czy mądrze wybraliśmy ofertę i czy przestrzegaliśmy zasad ustalonych w umowie ubezpieczenia.

O czym powinniśmy pamiętać podpisując umowę z firmą ubezpieczeniową?

Gdy podpisujemy polisę, decydujemy o zakresie przysługującej nam ochrony ubezpieczeniowej, sposobie ustalenia sum ubezpieczenia i górnej granicy odpowiedzialności firmy ubezpieczeniowej. Treść umowy, określona w tak zwanych ogólnych warunkach ubezpieczenia (o.w.u.), staje się wiążącym prawem dla zakładu ubezpieczeń i jego klienta. Dlatego tak ważne jest dokładne przeczytanie o.w.u., choć to zazwyczaj lektura niełatwa z uwagi na prawniczy język używany w tekście. Jednak świadomość tego, od czego i w jaki sposób możemy się ubezpieczyć, pomoże wybrać ofertę najlepiej dobraną do naszych potrzeb i uchroni nas od rozczarowania po zgłoszeniu szkody i wypłacie odszkodowania.

Zgłoszenie szkody, wysokość odszkodowania i likwidacja szkody...

Nie za każdy utracony czy zniszczony przedmiot należy się bowiem rekompensata (między innymi to właśnie warto sprawdzić w umowie). I tak na marginesie: zdziwienie budzi to, że podpisując umowę kredytową, klienci banków dokładnie analizują jej treść i porównują oferty bankowe, natomiast niewiele osób decyduje się na staranne przeczytanie umowy ubezpieczenia, gdy powierza pod ochronę ubezpieczyciela cały swój majątek.

Autor: Andrzej T. Papliński

Informacje o tym, za co ubezpieczyciel odpowiada i co wyłącza z ochrony, są wskazane w ogólnych warunkach ubezpieczenia. Często jednak dochodzi na tym tle do nieporozumień.

Obowiązki ubezpieczonego

W umowie ubezpieczyciel nakłada na nas kilka obowiązków. Jeśli niewywiązywanie się z nich będzie miało bezpośredni wpływ na powstanie szkody lub jej rozmiar, może zostać uznane za przyczynienie się do szkody. A to z kolei może wpłynąć na ograniczenie kwoty odszkodowania. Co więcej, nieprzestrzeganie obowiązku podjęcia działań w celu ratowania mienia i ograniczenia rozmiarów szkody może spowodować całkowity brak odpowiedzialności zakładu ubezpieczeń (co wprost uregulowano w art. 826 § 3 Kodeksu cywilnego).

Obowiązki ubezpieczonego mogą dotyczyć:

1. zachowania ostrożności – ubezpieczyciel może wymagać, aby nie powierzać kluczy osobom trzecim;

2. właściwej eksploatacji mienia – należy przestrzegać reguł użytkowania sprzętów zgodnie z ich przeznaczeniem i instrukcją;

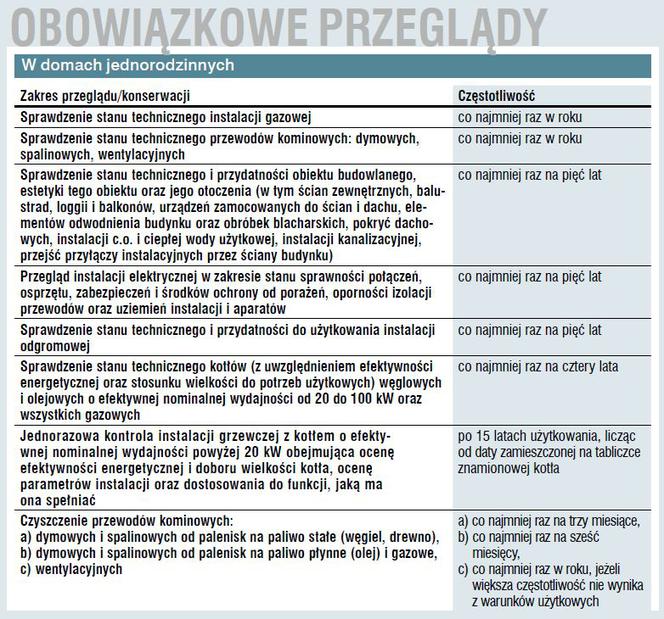

3. przestrzegania przepisów – trzeba pamiętać o obowiązkowych przeglądach i konserwacji oraz przechowywaniu protokołów pokontrolnych (w tabeli na stronie obok podajemy, o jakie przeglądy chodzi) oraz o tym, że nie wolno:

- przechowywać na poddaszu budynku, przez który przechodzi przewód kominowy, trocin, drewna, paliw płynnych i innych materiałów palnych,

- używać pieców z uszkodzonymi drzwiczkami, paleniskami i rurami blaszanymi oraz podłączania palenisk do przewodów wentylacyjnych,

- używać kominów i przewodów kominowych uszkodzonych lub niezabezpieczonych drzwiczkami wycierowymi,

- urządzać wędzarni lub suszarni na poddaszach o ścianach lub pokryciu palnym, jak również w pomieszczeniach budynków gospodarczych wykonanych z materiałów palnych,

- samodzielnie dokonywać przeróbek i remontu urządzeń gazowych oraz budowy dodatkowych punktów odbioru energii, jeśli nie mamy do tego odpowiednich uprawnień,

- przechowywać pełnych, niepełnych i opróżnionych butli na gaz palny na nieużytkowych poddaszach i strychach oraz w piwnicach,

- podłączać pieca gazowego bez atestu;

4. zabezpieczenia mienia - należy spełnić minimalne wymogi dotyczące zabezpieczeń przeciwkradzieżowych, które są opisane w o.w.u., takie jak pełne drzwi z zamkami, okna w dobrym stanie technicznym, zamknięte i zabezpieczone wszystkie otwory prowadzące do budynku. Zabezpieczenia te muszą być konserwowane, sprawne i stosowane. Jeśli dom ma zabezpieczenia dodatkowe, za które ubezpieczyciel udzielił zniżki w składce, to one również muszą być stosowane i w dobrym stanie technicznym;

5. ratowania mienia i ograniczania rozmiaru szkody - konieczne jest podjęcie wszelkich możliwych działań niedoprecyzowanych przez ubezpieczyciela z uwagi na różnorodność zdarzeń, które mogą wystąpić. Zwykle oznacza to, że:

- w przypadku zalania powinniśmy jak najszybciej (jeśli to możliwe) odciąć dopływ wody i zbierać ją tak, aby nie zalewała kolejnych pomieszczeń. Warto więc zawczasu upewnić się, gdzie jest właściwy zawór;

- w przypadku kradzieży należy bezzwłocznie zabezpieczyć pozostałe mienie (wzywając ochronę) lub wymienić uszkodzone zabezpieczenia;

- w przypadku pożaru trzeba niezwłocznie wezwać straż pożarną.

Oczywiście nie można zapomnieć, że dobrem nadrzędnym jest życie i zdrowie ludzi. Zatem jeśli dojdzie do szkody, to w pierwszej kolejności należy zabezpieczyć osoby, a dopiero potem podjąć działania zmierzające do zminimalizowania szkody. Warto jeszcze dodać, że zgodnie z art. 826 § 4 k.c. ubezpieczyciel ma obowiązek zwrócić koszty, które zostały poniesione na ratowanie mienia przed szkodą – nawet jeśli okazały się nieskuteczne – ale pod warunkiem że były celowe.

Dokumenty niezbędne do likwidacji szkody

Na to, jakich dokumentów będzie wymagał ubezpieczyciel przy likwidacji szkody, trzeba zwrócić uwagę już na etapie zawierania umowy ubezpieczenia. Najczęściej wymagany jest spis mienia sporządzony przy podpisywaniu polisy. Nie musi dotyczyć wszystkich rzeczy, które mamy w domu. Sporządzenie takiego spisu wydaje się zresztą niemożliwe.

Ubezpieczyciele zazwyczaj proszą o listę (a czasami dodatkowo zdjęcia) przedmiotów o wysokiej wartości jednostkowej, na przykład powyżej 5 tys. zł. Dotyczy to więc niektórych urządzeń elektronicznych i AGD oraz przedmiotów specjalnych, takich jak dzieła sztuki, antyki, kolekcje, biżuteria itp. W spisie zamieszcza się informację o każdym takim przedmiocie i określa jego wartość. W przypadku elektroniki czy AGD sprawa jest dosyć prosta, wystarczy określić model, cenę i datę zakupu. Z antykami czy dziełami sztuki jest trudniej: ubezpieczyciele wymagają, żeby podstawą określenia sumy ubezpieczenia była wartość katalogowa lub określona przez rzeczoznawcę.

Jeśli w trakcie obowiązywania polisy zostanie zakupiony jakiś nowy przedmiot, który powinien zostać ujęty w spisie, trzeba to zgłosić ubezpieczycielowi za pośrednictwem agenta lub bezpośrednio w oddziale firmy.

Od tej zasady są dwa odstępstwa:

- w przypadku braku spisu ubezpieczyciel może zamiennie żądać dostarczenia w momencie szkody dokumentów zakupu lub nabycia praw do przedmiotów, które powinny być ujęte w spisie. Jest tu jednak ryzyko, że na przykład w czasie pożaru dokumenty takie ulegną zniszczeniu;

- zdarza się, że ubezpieczyciele zostawiają pewien limit sumy ubezpieczenia na przedmioty zakupione w czasie trwania umowy. Przykładowo łączna suma ubezpieczenia elektroniki wyniesie 20 000 zł i nie trzeba zgłaszać zmiany, jeśli nie wzrośnie ona o więcej niż 10% (czyli górna granica odpowiedzialności może sięgnąć 22 000 zł). Jeśli chodzi o pozostałe mienie (spoza omówionej wyżej listy) znajdujące się w domu, likwidacja odbywa się na podstawie protokołu strat sporządzonego przez klienta.

Co ze zniżką za bezszkodowość?

Za bezszkodowy przebieg ubezpieczenia w jednej firmie można być nagrodzonym w dwojaki sposób:

- zniżką, która wynosi zazwyczaj 5-10% w skali roku. Zniżka ta narasta w kolejnych latach: na przykład w pierwszym roku wynosi 5%, w drugim 10%, w trzecim 15%. Oczywiście, jest ustalona górna granica, która niezależnie od liczby bezszkodowych lat ubezpieczenia osiąga zazwyczaj poziom 15-20%. Po wystąpieniu szkody zniżkę nalicza się od początku. W przeciwieństwie do ubezpieczeń komunikacyjnych zniżka zazwyczaj nie przechodzi między ubezpieczycielami. Bezszkodowy okres ubezpieczenia nie będzie więc honorowany w nowej firmie ubezpieczeniowej;

- brakiem zwyżki składki za szkody. Po szkodzie, przy okazji odnowienia ubezpieczenia, ubezpieczyciel może bowiem podnieść składkę z uwagi na dotychczasowe szkody. Pod uwagę brana jest liczba szkód w ostatnim okresie ubezpieczenia lub w okresie dłuższym, na przykład pięciu lat. W szczególnych przypadkach – jeśli szkód było dużo – zwyżka może osiągnąć nawet 60%.

Co z polisą po szkodzie?

W zależności od postanowień określonych w umowie suma ubezpieczenia może podlegać „konsumpcji” po wypłacie odszkodowania lub nie. Konsumpcja oznacza pomniejszenie sumy ubezpieczenia wskazanej w polisie o kwotę wypłaconego odszkodowania. W takiej sytuacji po odtworzeniu mienia (po odbudowie lub remoncie) należy dokonać doubezpieczenia, czyli dopłacić składkę za podwyższenie sumy ubezpieczenia do kwoty odpowiadającej aktualnej wartości domu lub wyposażenia.